Friday, November 27, 2009

HSBC/STAN exposures to UAE, amid Dubai World standstill request by Goldman Sachs

Goldman Sachs Global Investment Research 1

November 26, 2009

Asia Pacific: Banks

HSBC/STAN exposures to UAE, amid Dubai World standstill request

Backdrop

Many investors have asked about HSBC/STAN

exposure to Dubai World (a leading government-linked

property developer/holding company) and itsaffiliates,

amidst Nov 26 press reports of Dubai World’s request

for a creditor standstill agreement on its c.US$59bn debts

(source: Bloomberg).Both HSBC and STAN have declined

to comment on individual firm exposures. However, press

reports (Bloomberg, FT), past descriptions by both banks

of their UAE wholesale banking businesses, and HSBC’s/STAN’s

status as the largest and second largest foreign banks in

the UAE would all suggest some level of exposure to Dubai World

and other similar entities.

Context on likely HSBC, STAN exposures

HSBC had US$15.9bn of loans/advances to the UAE

as at end-June 2009.More specifically, HSBC had

US$3.475bn of real estate and mortgage loan exposure

to the UAE as of the same period, representing 25.9%

and 2.7% of our 2010E net profit and shareholders’ equity

projections for the group.STAN had US$12.3bn of

cross-border loan exposure to the UAE as at end-

June 2009 (and US$7.8bn of locally-booked loans

to the UAE as at YE08).More specifically, STAN had

US$1.674bn of real estate and mortgage loan exposure

to the Middle East/South Asia region as of the same date.

We estimate c.60% of this exposure, or US$1.0bn,

was to the UAE,representing 22.4% and 3.4% of our 2010

E NPAT and shareholders’ equity projections for STAN.

More clarity needed; first stab at worse-case loss estimates

Immediate questions include: how much actual exposure do

HSBC, STAN have to Dubai World and other potentially

similar situations, and what level of ultimate write-downs

may need to be taken, what impact to EPS,BVPS? Key swing

factors: level of continued support from other parts of the UAE,

mode of loan restructuring undertaken by major creditors,

degree of knock-on impacts to other UAE corporates, other

emerging markets.Our first stab at potential worst-case loss

estimates suggest a manageable impact: assuming a 50%

NPL ratio/50% loss given default on commercial real estate loans,

and a 20% NPL ratio/50% loss given default on mortgage loans,

we estimate the potential credit losses to HSBC and STAN at

US$611mn and US$177mn – or 4.6% and 3.9% of 2010E NPAT,

0.5% and 0.6% of 2010E equity.

ANALYTICS

Note we have opted to use 2010E as opposed to 2009E

projections on two premises: that 2010 is a more

normalized year versus 2009, and that clarity on

exposure/needed haircuts is unlikely until 2010.

See Exhibit 2 for a ranking of foreign banks in the UAE by

loans and by deposits, as sourced from the Emirates Banks

Association. Note that HSBC and STAN are the largest and

second largest, by a considerable margin.

HSBC STAN

UAE exposures (no breakout avail for Dubai)

a Total loans and advances, end June 09 1 5,906

Total loans and advances, YE08 1 7,537

Total loans and advances, end June 08 1 6,416

Memo: customer deposits, end June 09 19,284

UAE cross-border exposures (no breakout avail for Dubai)

b End June 09 1 2,357

YE08 1 0,535

End June 08 1 0,949

2010E net profit 13,398 4,489

2010E shareholders equity 128,167 29,121

UAE exposure as % of 2010E NPAT 119% 275%

UAE exposure as % of 2010E equity 12% 42%

On UAE commercial real estate exposures

STAN had US$680mn of commercial real estate loans and US$994mn of mortgage loans

to Middle East/South Asia at end-Jun 09; we estimate c.60% of this combined exposure

(or US$1,004mn) to the UAE, or 22.4% of 2010E NPAT and 3.4% of 2010E equity

HSBC had US$1,755mn of commercial real estate and US$1,720mn of mortgage loan

exposure to the UAE as at end-Jun 09; this US$3.475bn combined exposure

equates to 25.9% of 2010E NPAT and 2.7% of 2010E equity.

Potential credit loss analysis

Commercial real estate exposures 1 ,755 408

Assumed NPL ratio on commercial real estate loans 50% 50%

Assumed loss given default 50% 50%

Potential credit loss on CRE 439 102

Mortgage loan exposures 1720 5 96

Assumed NPL ratio on mortgage loans 20% 25%

Assumed loss given default 50% 50%

Potential credit loss on mortage loans 172 75

Total potential credit losses 611 177

As % of 2010E net profit 4.6% 3.9%

As % of 2010E equity 0.5% 0.6%

Source: Company data, Goldman Sachs Research estimates.

Roy Ramos

+852-2978-0457 roy.ramos@gs.com Goldman Sachs (Asia) L.L.C.

Frederik Thomasen

+44(20)7552-9363 frederik.thomasen@gs.com Goldman Sachs International

Gurpreet Singh Sahi

+852-2978-1287 gurpreet.s.sahi@gs.com Goldman Sachs (Asia) L.L.C.

The Goldman Sachs Group, Inc. does and seeks

to do business with companies covered in its

research reports. As a result, investors should

be aware that the firm may have a conflict of

interest that could affect the objectivity of this report.

Investors should consider this report as only a single

factor in making their investment decision. For Reg AC

certification, see the end of the text. Other important

disclosures follow the Reg AC certification, or go to

www.gs.com/research/hedge.html.

Analysts employed by non-US affiliates are not registered

/qualified as research analysts with FINRA in the U.S.

The Goldman Sachs Group, Inc. Global Investment Research

Dubai World

and supervises a portfolio of businesses and projects for

the Dubai Government across a wide range of industry segments

and projects that promote Dubai as a hub for commerce and

trading. It is chaired by Sultan Ahmed bin Sulayem.

Dubai World was established under a decree ratified

on 2 March 2006 by Sheikh Mohammed bin Rashid Al Maktoum,

Vice President and Prime Minister of UAE and Ruler of Dubai.

He also holds the majority stake in Dubai World.

On 2 July 2006, it was launched as a holding company

with more than 50,000 employees in over 100 cities around

the globe. The companies managed by Dubai World include:

Dubai Ports World, the third largest port operator in the world.

Economic Zones World

Nakheel, known for residential estate development projects

such as the Palm Islands, the Dubai Waterfront, The World

and The Universe Islands.

Dubai Drydocks

Dubai Maritime City

Dubai Multi Commodities Centre

Istithmar World

Kerzner

One & Only

Atlantis

Island Global Yachting

Limitless

Leisurecorp

Inchcape Shipping Services

Tejari

TechnoPark

P&O Maritime

Discovery Gardens

Tamweel

The group has extensive real estate investments

in the United States, the United Kingdom and South Africa.

Dubai World made headlines in March 2008 after

its chairman, Sultan Ahmed bin Sulayem, threatened

to take the fund's money out of Europe.[1]

Dubai World's threats came shortly after the

European Union attempted to lay out "a set of principles

for transparency, predictability and accountability"

for sovereign wealth funds.[2]

With the onset of a global recession, Dubai's real estate market

declined after a six-year boom. On November 25, 2009,

the Dubai government announced that the company "intends

to ask all providers of financing to Dubai World and [its subsidiary]

Nakheel to 'standstill' and extend maturities until at least

30 May 2010". The company will also undergo a restructuring

process with the help of Deloitte consultants. Several months

earlier, Dubai World accounted for a $59-billion debt,

nearly three-quarters of the emirate's US$80-billion debt.[3]

This includes a US$3.5-billion loan which the company

is unable to repay by its December deadline.[4]

In response to the government announced moratorium

of Dubai World's debts, both Moody's and Standard & Poor's

Investors Services heavily downgraded the debt of various

Dubai government-related entities with interests in property,

utilities, commercial operations and commodities trading.

In Moody's case, the downgrade meant that the affected

agencies lost their investment grade status.[5]

Type Investment company (Government-owned)

Founde 2 July 2006

Headquarters Dubai, United Arab Emirates

Area served 30 cities in 12 countries

Industry Diversified Investments

Products Investment

Revenue ▲ 3 billion USD (2008)

Operating income ▲ 800 million USD (2008)

Net income ▲ 200 million USD (2008)

Owner(s) Public

Employees 5000+

Dubai Ports World

Jafza

Nakheel

Dubai Drydocks

Maritime City

Dubai Multi Commodities Centre

Subsidiaries Tamweel

TejariLimitless

Leisurecorp

IstithmarKerzner

One & Only

Atlantis, The Palm

Island Global Yachting

Inchcape Shipping Services

Website www.dubaiworld.ae

Dubai world effect

การเข้าเกณฑ์ ผิดนัดชำระหนี้ของสถาบันจัดอันดับเครดิตของ S&P, Moody ของ Dubai World ซึ่ง

เป็นบริษัทที่บริหารโดยรัฐบาลดูไบ หนิ้สินจำนวน 5.9 หมื่นล้านดอลล์ (โดยบริษัทย่อย Nakheel มี

หนี้สินหุ้นกู้อิสลามทีต้องไถ่ถอน 14 ธค. 3.5 พันล้านดอลล์และวันที่ 13 พค.10 อีก 980 ล้านดอลล์)

ส่งผลกระทบเชิงลบในวงกว้างต่อตลาดตราสารหนี้ ตราสารทุน (FTSE -3.8% Dax-3.25%)และ

ต่อเนื่องไปยังบริษัทที่ลงทุนในตะวันออกกลาง หรือ หลักทรัพย์ที่ถือครองโดยตะวันออกกลาง

รวมถึงผลกระทบข้างเคียงต่อประเทศอืนๆในตะวันออกกลาง โดยผลกระทบอย่างแรกที่เห็นคือ

• แรงขายในหุ้นของสถาบันการเงินที่ส่วนใหญ่เป็นธนาคารในยุโรป ซึ่งปล่อยกู้ร่วมให้กับบริษัท

Dubai World เมื่อ 28 มิย.08 เช่น HSBC Royal bank of Scotland, Lloyds banking group, ING ต่าง

ดิ่งลงวานนี้ รวมถึงราคาหุ้นแบงก์อื่นๆ ในยุโรป ได้แก่ Deutsche bank, Standard Chartered,

Barclays, BNP Paribas, Credit Suisse, Societe Generale

• ราคาหุ้นของบริษัทที่บริษัทอาหรับเข้าไปลงทุน ต่างดิ่งลงแรงวานนี้ นำโดย London Stock

Exchange ซึ่งถือหุ้น 22 เปอร์เซนต์ โดย Borsa Dubai, Porsche (10% by Qatari Investment

Authority), Daimler(9.1% by Abu Dhabi’s Aabar investment) เป็นต้น ทั้งนี้ รัฐบาลดูไบแถลงการณ์

ว่า ต้องการให้เจ้าหนี้ขยายการชำระเงินคืนไปจนถึง 30 พค.2010 เป็นอย่างน้อย สาเหตุของการผิดนัดฯ

เกิดจากการวิกฤติเศรษฐกิจโลก ทำให้ภาคอสังหาฯที่เคยรุ่งเรือง ตกต่ำลง

• สำหรับผลกระทบต่อการค้าไทยกรณีที่มีปัญหารุนแรง สหรัฐอาหรับเอมิเรตส์มีความสำคัญต่อการ

ส่งออกสินค้าไทยในกลุ่มตะวันออกลาง 15 ประเทศ สูงเป็นลำดับที่ 1 ในปี 2550 มีสัดส่วนการส่งออกไป

ตะวันออกกลางสูงถึงร้อยละ 28.6 สินค้าที่ไทยส่งออกไปสหรัฐอาหรับเอมิเรตส์ ตามลำดับความสำคัญ

ได้แก่ รถยนต์และอะไหล่ยานยนต์ เครื่องปรับอากาศและชิ้นส่วน อัญมณีและเครื่องประดับ เหล็กและ

เหล็กกล้า วิทยุ/โทรทัศน์ เครื่องคอมพิวเตอร์ ผ้าผืน เม็ดพลาสติกเคมีภัณฑ์ เครื่องจักร ฯลฯ สินค้าอาหาร

ที่นำเข้าจากไทยตามลำดับความสำคัญ ได้แก่ข้าว น้ำตาล ผลไม้กระป๋อง เครื่องดื่มผลไม้สด และตาก

แห้ง ผลิตภัณฑ์จากข้าวสาลีอาหารทะเลแช่เย็นแช่แข็ง ผักสดแช่เย็นแช่เข็งผลิตภัณฑ์จากมันสำปะหลังกุ้ง

แช่เย็นแช่แข็ง ไก่ต้มสุก ฯลฯ เป็นมูลค่ารวม 109ล้านเหรียญสหรัฐฯ หรือมีสัดส่วนของการส่งออกสินค้า

อาหารไปสหรัฐอาหรับเอมิเรตส์ 5%

• คาดว่าจะมีผลต่อตลาดหุ้นไทยจำกัด (ไม่เหมือนกรณีสถาบันการเงินสหรัฐฯล้ม) CNS คาดว่า

สถาบันการเงินที่มีการลงทุนในดูไบน่าu3592 .ะมีการเตรียมความพร้อมแล้วระดับหนึ่ง พิจารณาจาก NPL

Coverage ของสถาบันการเงินใน UAE ที่ Nomura ศึกษาพบว่า ปี2008 มีการตั้งสำรองเตรียมไว้สูงกว่า

181.75% เพิ่มขึ้นจากปี 2007 ที่125.5% (จากเฉลี่ย 4 แบงก์) และ Nomura มีมุมมองที่เป็นกลาง-ลบต่อ

กลุ่มธนาคารฯใน UAE ไปถึงปี 2010F

• ผลกระทบต่อหุ้นที่เชื่อมโยง 1.กลุ่มที่มีการถือหุ้นผ่านกลุ่มทุนในตะวันออกกลางได้แก่ RAIMON (ถือ

โดย Istithmar Hotels FZE บริษัทเพื่อการลงทุนของ ดูไบ เวิรลด์) (15%), PAE (15%), PDI (34.18%)

และ BH (6%) 2. กิจการที่อยู่ระหว่างการเจรจาร่วมลงทุนกับดูไบ ได้แก่ ASCON 3. กลุ่มรับเหมาที่มี

กิจการร่วมค้า มีเพียง ITD ซึ่งประกอบธุรกิจรับเหมาก่อสร้างในสหรัฐอาหรับเอมิเรตส์ จำนวน 2 บริษัท

ได้แก่ i) ITD-NWR โดย ITD ถือหุ้นในสัดส่วน 60% และ ii) QINA Contracting โดย ITD ถือหุ้นใน

สัดส่วน 24% และ NWR 20% โดยกิจการร่วมค้า ITD-NWR รับเหมาก่อสร้างโครงการ The Palm

Laguna ในประเทศสหรัฐอาหรับเอมิเรตส์ โดยในปี 2008 ITD ได้บันทึกรายได้ที่ยังไม่ได้เรียกชำระจาก

โครงการดังกล่าวในงบกำไรขาดทุนแล้วจำนวน 278 ล้านบาท โดยโครงการนี้ก่อสร้างแล้วเสร็จแล้วในปี

08 ส่วนกิจการร่วมค้าที่ 2 ซึ่งเป็นบริษัทจัดตั้งใหม่ในปี 09 เรายังไม่มีข้อมูลว่าเริ่มมีการก่อสร้างโครงการ

ใดๆ หรือไม่

27 November 2009

Analyst

Wikij Tirawannarat

Analyst Registration .No 18251

0-2638-5774, 0-2287-6774

Wikij Tirawannarat @th.nomura.com

Monday, November 9, 2009

รายชื่อบริษัทที่ลงทุนในกัมพูชา

ข้อมูลจากหนังสือพิมพ์มติชน

Friday, November 06, 2009

จากข้อมูลสำนักงานส่งเสริมการค้าในต่างประเทศ กระทรวงพาณิชย์

ณ กรุงพนมเปญ มีโครงการ ที่นักธุรกิจไทยถือหุ้นและได้รับการส่งเสริม

การลงทุนตั้งแต่ 1 สิงหาคม 2537 ถึง 30 มิถุนายน 2552 รวม 81 โครงการ

มูลค่ารวม 362.35 ล้านดอลลาร์สหรัฐ (ประมาณ 1.2 หมื่นล้านบาท

อัตราแลกเปลี่ยนประมาณ 33 บาทต่อดอลลาร์) เป็นเงินลงทุนเฉพาะ

ในส่วนของนักธุรกิจไทย 226.59 ล้านดอลลาร์สหรัฐ หรือร้อยละ 62.53

ของโครงการ ประกอบด้วย

1.สถานีวิทยุและสถานีโทรทัศน์ ช่อง 3 ในนามบริษัท K.C.S Cambodia

2.สถานีวิทยุและสถานีโทรทัศน์ ช่อง 5 ลงทุนร่วมระหว่างกลุ่มกันตนา

และกลุ่มบริษัทไทยนครพัฒนา ในนามบริษัท Mica Media

3.โรงงานจำหน่ายก๊าซ LPG จำนวน 2 โครงการ คือ

บริษัท Khmer Unique Gas และ World Gas

4.บริษัทรับเหมาก่อสร้างนพวงศ์

5.โรงแรมจำนวน 8 แห่ง คือ Inter Continental ในนามบริษัท Regency,

โรงแรม Royal Angkor ใน จ. เสียมราฐ ของกลุ่มบริษัทไทยนครพัฒนา,

โรงแรม Imperial Angkor Palace ใน จ. เสียมราฐ ของกลุ่มบริษัท ทีซีซี

ของนายเจริญ สิริวัฒนภักดี, โรงแรม Phokeethra Resort & Spa

(Cambodia) ในกรุงพนมเปญ ของกลุ่มบริษัทไทยนครพัฒนา, โรงแรมของ

บริษัท V&V ของกลุ่มบริษัทไทยนครพัฒนา เพื่อสร้างโรงแรมและ

สนามกอล์ฟในกรุงพนมเปญ, โรงแรมในอำเภอปอยเปต จ. บันเตียเมียนเจย

ได้แก่โรงแรม Poi Pet International Club, โรงแรม Star Vegas Resort

& Club และโรงแรม Angkor Plaza

6.โรงพยาบาลจำนวน 1 โครงการ ลงทุนโดยโรงพยาบาลกรุงเทพ

ในนาม Royal Angkor International Hospital ใน จ.เสียมเรียบ และ

Royal Rattanak ในกรุงพนมเปญ เปิดให้บริการแล้ว และกำลังก่อสร้างอาคาร

โรงพยาบาลแห่งใหม่ อีก 1 แห่ง ในกรุงพนมเปญขนาด 250 เตียง คาดว่า

จะสามารถเปิดให้บริการได้ในปี 2553

7.การลงทุนของบริษัทซีเมนต์ไทย จำกัด และบริษัทในเครือ

รวม 5 โครงการ ได้แก่ โรงงานปูนซีเมนต์ Kampot Cement

(K. Cement Brand) ในจังหวัดกัมปอต (ลำดับที่ 60)

โรงงานผลิตซีเมนต์ผสมสำเร็จรูป (Mixed Cement Plant ลำดับที่ 57)

โรงงานผลิตซีเมนต์บล๊อค CPAC Monier (ลำดับที่ 58)

การปลูกยูคาลิปตัสเพื่อทำกระดาษในนามบริษัท CPAC Agro Industry

(ลำดับที่ 59) และบริษัท CPAC Monier เพื่อผลิตกระเบื้องมุงหลังคา

8.การให้บริการโทรคมนาคม จำนวน 1 โครงการ คือ Cambodia Shinawatra

ปัจจุบันเปลี่ยนชื่อเป็น Mfone ให้บริการคลื่นโทรศัพท์ไร้สายแบบ

Fixed Phone และ Mobile Phone

10.โรงงานพลาสติค จำนวน 3 โรงงาน ได้แก่ โรงงาน Phnom Penh Supply

ผลิตขวดน้ำดื่ม ถุงพลาสติค Modern Plastic Packaging (MPP ลำดับที่ 23)

และโรงงาน Modern Development

11.โรงงานผลิตน้ำดื่มยี่ห้อ LYYON ของกลุ่มบริษัทไทยนครพัฒนา

ในนามบริษัท Cambodia Development

12.โครงการปลูกอ้อยบนพื้นที่สัมปทานจำนวน 6 โครงการ

ได้แก่ของกลุ่มบริษัทน้ำตาลขอนแก่นในนามบริษัท Koh Kong Plantation,

Koh Kong Sugar Industry ของกลุ่มบริษัท ทีซีซี ได้แก่ MRT-TCC Sugar

Investment, ของกลุ่มบริษัทน้ำตาลมิตรผล ได้แก่ (Cambodia) Cane

and Sugar Valley, Angkor Sugar และ Tonle Sugar Cane

13.โครงการเลี้ยงสัตว์และปลูกพืชไร่ของกลุ่มบริษัทในเครือเจริญโภคภัณฑ์

ในนาม C.P. (Cambodia)

14.การลงทุนของบริษัทสามารถเทเลคอม จำนวน 3 โครงการ

ได้แก่ การให้บริการวิทยุการบินในนาม Cambodia Air Traffic Service

การสร้างโรงงานไฟฟ้า Kampot Power Plant เพื่อขายไฟให้แก่โรงงาน

กัมปอตซีเมนต์ และโครงการพิพิธภัณฑสถานแห่งชาติ จ.เสียมเรียบ

จำนวน 4 โครงการ ในนาม Suvannaphum Investment

16.โรงงานผลิตเสื้อผ้าเครื่องนุ่งห่มของกลุ่มบริษัทบางกอกการ์เมนต์

ในนามบริษัท Baxter Brenton (Cambodia) Clothing Manufacturing

17.โรงงานผลิตรองเท้า 2 โครงการ คือ Dance Supply (Cambodia)

และ Cambo Shoes

Friday, November 6, 2009

การขึ้นเครื่องหมายต่างๆ ในระบบการซื้อขายหุ้น

หุ้นของเราจึงหยุดการซื้อขาย หรือ เมื่อมีสัญลักษณ์ต่างๆ

มาติดข้าง ตัวหุ้นของเรา ก็ทำให้ราคาหุ้นเปลี่ยนแปลง

อย่างรวดเร็ว ซึ่งบางที ก็ทำให้หุ้นขึ้น และบางครั้งก็ทำให้หุ้นลง

ดังนั้นเราควรเข้าใจความหมาย ว่าสัญลักษณ์ตัว อักษรย่อต่างๆ

นั้นหมายถึง อะไร และจะมีผลอย่างไร บ้าง ซึ่งตลาดหลักทรัพย์

ได้ กำหนดการขึ้นเครื่องหมายต่างๆ ที่เกี่ยวข้องกับการซื้อขาย

เพื่อแจ้งให้นักลงทุนทราบ ดังนี้

H : Trading Halt

เป็นเครื่องหมาย แสดงการห้ามซื้อขายหลักทรัพย์ จดทะเบียน

เป็นการชั่วคราว โดยแต่ละครั้ง มีระยะเวลาไม่เกินกว่าหนึ่งรอบ

การซื้อขาย ซึ่งตลาดหลักทรัพย์ มีหลักเกณฑ์ในการขึ้น

เครื่องหมาย H ดังนี้

1.มีข้อมูลหรือข่าวสาร ที่สำคัญ ที่อาจมีผลกระทบต่อ

สิทธิประโยชน์ ของผู้ถือหลักทรัพย์ หรือต่อการตัดสินใจ

ในการลงทุน หรือต่อการเปลี่ยนแปลง ในราคาของหลักทรัพย์

ซึ่งตลาดหลักทรัพย์ ยังไม่ได้รับรายงานจากบริษัท และอยู่ใน

ระหว่างการสอบถามข้อ เท็จจริง และรอคำชี้แจงจากบริษัท

และตลาดหลักทรัพย์เห็นว่าบริษัทสามารถชี้แจงได้ในทันที

2.ภาวะการซื้อขายหลักทรัพย์ ของบริษัทใดบริษัทหนึ่ง

น่าสงสัยว่า จะมีผู้ลงทุนบางกลุ่ม ทราบข้อมูล หรือข่าวสาร

ที่สำคัญ และอยู่ในระหว่างการสอบถามข้อเท็จจริงจากบริษัท

และตลาดหลักทรัพย์เห็นว่าบริษัทสามารถชี้แจงได้ทันที

3.บริษัท ร้องขอให้ตลาดหลักทรัพย์ สั่งห้ามการซื้อขาย

หลักทรัพย์ของตนเป็นการชั่วคราว เนื่องจากบริษัทอยู่ในระหว่าง

รอการเปิดเผยข้อมูล หรือข่าวสารที่สำคัญ และตลาด หลักทรัพย์

เห็นว่าบริษัทสามารถชี้แจงได้ในทันที

4.มีเหตุอื่นใด ที่อาจมีผลกระทบ อย่างร้ายแรง

ต่อการซื้อขายหลักทรัพย์นั้น

SP : Trading Suspension

เป็นเครื่องหมาย แสดงการห้ามซื้อขายหลักทรัพย์จดทะเบียน

เป็นการชั่วคราว โดยแต่ละครั้ง มีระยะเวลาเกินกว่าหนึ่งรอบ

การซื้อขาย ซึ่งตลาดหลักทรัพย์ มีหลักเกณฑ์ในการขึ้น

เครื่องหมาย SP ดังนี้

1.เมื่อเกิดกรณีเช่นเดียวกับข้อ 1 ถึง 3 ของการขึ้นเครื่องหมาย H

และตลาด หลักทรัพย์ เห็นว่า บริษัท ไม่สามารถชี้แจงหรือเปิดเผย

ข้อมูลได้ในทันที

2.บริษัทฝ่าฝืน หรือละเลย ไม่ปฏิบัติตามฎหมายว่าด้วยหลักทรัพย์

และตลาดลักทรัพย์ ข้อบังคับ ระเบียบ ประกาศ คำสั่ง มติคณะกรรมการ

ข้อตกลง ตลอดจนหนังสือเวียน ที่ตลาดหลักทรัพย์กำหนดให้บริษัทปฏิบัติตาม

3.บริษัท ไม่นำส่งงบการเงิน ให้ตลาดหลักทรัพย์ภายใน 5 วัน

นับแต่วันที่ตลาดลักทรัพย์ขึ้น เครื่องหมาย NP ไว้บนกระดานของหลักทรัพย์

4.บริษัทนำส่งงบการเงินล่าช้าติดต่อกัน 3 ครั้ง

5.หลักทรัพย์ อยู่ระหว่างการพิจารณาเพิกถอน หรืออยู่ระหว่าง

การปรับปรุงสถานภาพเพื่อให้ พ้นข่ายการถูกเพิกถอน

6.หลักทรัพย์ จะครบกำหนดเวลา ในการไถ่ถอนหรือ

การแปลงสภาพหรือการใช้สิทธิหรือ การขายคืน

7.

มีเหตุการณ์ที่อาจส่งผลกระทบร้ายแรงต่อการซื้อขายหลักทรัพย์

NP : Notice Pending

บริษัทจดทะเบียน มีข้อมูล ที่ต้องรายงาน และตลาดหลักทรัพย์

อยู่ระหว่างรอข้อมูลจากบริษัท

NR : Notice Received

ตลาดหลักทรัพย์ ได้รับการชี้แจงข้อมูล จากบริษัทจดทะเบียน

ที่ได้มีการ Pending (NP) ไว้แล้วและจะขึ้นเครื่องหมาย NR

เป็นเวลา 1 วัน

NC : Non-Compliance

หลักทรัพย์ของบริษัทจดทะเบียนที่เข้าข่ายอาจถูกเพิกถอน

CM : Call Market

บริษัทจดทะเบียน ที่มีการกระจาย การถือหุ้นไม่ครบถ้วน

ตามข้อกำหนดของตลาดหลักทรัพย์ว่าด้วย การดำรงสถานะ

เป็นบริษัทจดทะเบียนในตลาดหลักทรัพย์ และตลาดหลักทรัพย์

กำหนดให้ หุ้นสามัญ ของบริษัทดังกล่าว ทำการซื้อขาย

ด้วยวิธีการ Call Market

ST : Stabilization

หุ้นของบริษัทจดทะเบียนที่มีการซื้อหุ้นเพื่อส่งมอบหุ้นที่จัดสรรเกิน

แหล่งข้อมูล จาก ตลาดหลักทรัพย์ แห่งประเทศไทย

Dollar Index ตอนที่ 3 / แนวโน้มของค่าเงินดอลลาร์ในอนาคต

โดยสรุปภาพรวม จะเห็นว่า แนวโน้มของค่าเงินสกุลดอลลาร์

ในระยะยาว ยังคงเป็นการอ่อนค่าต่อเนื่อง ดังจะเห็นได้จากกราฟ

ของ Dollar Index ในระดับ Month ได้ปรับตัวลงเกิดสัญญาณ

Bearish Signal จาก MACD ซึ่งจะเห็นได้ว่า ในอดีตที่ผ่านมา

จะทำให้เกิดการอ่อนตัวต่อเนื่องเป็นปีๆ เลยทีเดียว ได้แก่ปี 2002

และปี 2006 ที่ค่าของ MACD ต่ำกว่าเส้นศูนย์ ที่บ่งบอกถึง

แนวโน้มที่เป็นขาลง

โดยปัจจุบัน พี่งเกิดสัญญาณมาได้ เพียงสองเดือนเท่านั้น คือ Sep’09

และ Oct’09 ซึ่งหากมอง ในมุมปัจจัยพื้นฐาน ก็ยังคงเห็นว่าแนวโน้ม

ค่าเงินดอลลาร์สหรัฐ ก็ยังคงเป็นการอ่อนค่าต่อเนื่อง เพื่อต้องการ

กระตุ้นเศรษฐกิจสหรัฐ ด้วยการส่งออก และแนวโน้มของอัตราดอกเบี้ย

ที่จะยังคงสภาพไปอย่างน้อยอีก 6เดือน ถึงช่วง Q2 ของ2010

ดังนั้น เมื่อสรุปจากมุมมอง ที่กล่าวมาแล้ว การถือครองสินทรัพย์

เงินสกุลดอลลาร์ควรจะเป็นสิ่งที่ควรหลีกเลี่ยง

ส่วนสินทรัพย์ ที่จะได้ประโยชน์อย่างมากเลย คือทองคำ

เพราะดูเหมือน จะเป็นสินค้า ที่มีความสัมพันธ์ตรงกันข้าม

กับดอลลาร์มากที่สุด และเหตุนี้เอง ก็จะเป็นปัจจัยหนึ่ง

ที่ ทำให้เราได้เห็นว่า แนวโน้ม ของนักลงทุนทั่วโลก

พยายามที่จะกระจายสินทรัพย์ต่างๆ ออกมา เพื่อมาลงทุน

ในภูมิภาค ที่น่าจะมีเศรษฐกิจ และค่าเงิน แข็งแรงกว่า

สหรัฐอเมริกา จึงทำให้เราเห็นได้ว่า ณ ปัจจุบันยังคงมีเม็ดเงิน

ลงทุนจำนวนมาก ที่ยังเข้าลงทุนในภูมิภาคเอเซีย ทั้งใน

ตลาดอสังหาริมทรัพย์ ตลาดการเงิน หรือ ในตลาดหุ้นเองก็ตาม

ซึ่งจะเห็นได้ว่า ในช่วงเกิดวิกฤติ จะมีหลายกองทุนต่างชาติ

ที่เสียหายและขนเงินกลับอเมริกา โดยขายสินทรัพย์ทุกอย่างออกมา

แล้วถือเป็นเงินสดจำนวนมาก หรือถืออยู่ในรูปพันธบัตรของอเมริกา

แต่ ณ ปัจจุบัน สภาวะเงินลงทุน ล้นระบบเพราะดอกเบี้ยตลาดโลก

อยู่ในระดับที่ต่ำมาก ส่งผลให้ตราสารหนี้ ใน ปัจจุบันมีผลตอบแทน

ที่อยู่ในระดับต่ำมากเช่นกัน

จึงทำให้เกิดปริมาณเงินลงทุน ไหลกลับมาลงทุนในเอเซีย

หรือตราสารอื่นๆ นอกจากตราสารหนี้อีกครั้ง เช่นหุ้นหรืออสังหาริมทรัพย์

ดังนั้น หากค่าเงินดอลลาร์ยังคงมีการอ่อนตัว การถือสินทรัพย์ที่เป็น

รูปสกุลอื่นๆ หรือกระจายไป ในสินทรัพย์ ที่ไม่ใช่เงินสกุลดอลลาร์

น่าจะเป็นทางออกที่ดี ในปี 2010 แน่ แน่…

ขอขอบคุณ :

http://www.investorchart.com/index.php?lay=show&ac=article&Id=538772067&Ntype=4

Dollar Index ตอนที่ 2 / ความสำคัญของค่าเงินดอลลาร์

ซึ่ง ณ ปัจจุบันจะเห็นได้ว่า Dollar Index นั้นเป็นดัชนีสำคัญ

ในการบอกถึงแนวโน้มการลงทุนในสินทรัพย์ต่างๆดังนี้

1.ทิศทางค่าเงินดอลลาร์ต่อสกุลเงินต่างๆ เช่น ไทยบาทต่อดอลลาร์ ,

เยนต่อดอลลาร์ , ปอนด์ ต่อดอลลาร์ หรือ ยูโรต่อดอลลาร์

ซึ่งหมายความว่า หาก Dollar index มีการอ่อนค่าลง ก็จะส่งผล

ถึงแนวโน้มของเงินสกุลต่างๆ ว่ามีโอกาสที่จะแข็งค่าต่อดอลลาร์

แต่อย่างไรก็ดี การที่ค่าเงินสกุลต่าง จะแข็งค่าต่อเงินสกุลดอลลาร์

อาจมีอัตราส่วนที่ไม่เท่ากัน ขึ้นอยู่กับ สภาวะเศรษฐกิจ การเมือง

ความเชื่อมั่น และ Demand & Supply ของเงินสกุลนั้น

ว่ามีมากน้อยอย่างไร

2.กระแสเงิน (Fund Flow) ที่มักจะเข้าไปลงทุนในประเทศ

ที่มีค่าเงินแข็งกว่าเงินสกุลดอลลาร์ ซึ่งจะเข้าทั้งในตลาดตราสารเงิน

และตลาดทุน โดยจะเห็นว่าส่วนใหญ่ที่ผ่านมาเมื่อเงินบาทไทย

มีแนวโน้มที่จะแข็งค่า ก็มักจะมีเงินลงทุนจากต่างประเทศเข้ามาซื้อหุ้น

จำนวนมาก จึงทำให้ปริมาณการซื้อขายของนักลงทุนต่างชาติ

ดูจะเป็นสัดส่วนเดียวกับเงินบาทที่แข็งค่า คือต่างชาติมักจะซื้อหุ้น

เมื่อเห็นว่าเงินบาท มีแนวโน้มแข็งค่า และจะขายเมื่อเงินบาท

มีแนวโน้มอ่อนค่าดังตัวอย่างในรูป

แต่อย่างไรก็ดีจะเห็นว่า ในปี 2008 เกิดการขายของนักลงทุนต่างชาติ

ในขณะที่ค่าเงินบาทแข็งค่า ก็เป็นได้ เนื่องจากเกิดวิกฤติการณ์

ซับไพร์ม ที่ทำให้เงินลงทุนสินทรัพย์ทั่วโลกถูกเทขาย เพื่อนำเงิน

กลับมาอุ้มวิกฤติ ในประเทศอเมริกา

3.ราคาทองคำ เนื่องจากเงินสกุลดอลลาร์ เปรียบเสมือน

เงินสกุลหลัก ในการลงทุนในสินทรัพย์ต่างๆ ซึ่งหากค่าเงินดอลลาร์

มีแนวโน้มที่จะอ่อนค่าลงไป ก็จะทำให้เงินดอลลาร์ถูกแปลงสภาพ

เป็นสินทรัพย์อื่นๆ ที่มีแนวโน้มแข็งค่าขึ้น เมื่อเทียบกับดอลลาร์

ดังเช่นทองคำเป็นต้น โดยในอดีตที่ผ่านมา ทองคำเปรียบเสมือน

เงินสดสกุลหนึ่ง ที่มีสภาพคล่อง และสามารถใช้เป็นสินทรัพย์

ที่ป้องกันเงินเฟ้อได้ดี ดังนั้นความสัมพันธ์ระหว่างทองคำและดอลลาร์

มักจะมีความสัมพันธ์แบบผกผันคือ หากดอลลาร์อ่อน ทองคำจะปรับตัวสูงขึ้น

และหากดอลลาร์แข็ง ทองคำจะปรับตัวลดลง

4.ราคาน้ำมัน ความสัมพันธ์ของราคาน้ำมัน มักจะเป็นสัดส่วนผกผัน

กับดัชนีค่าเงินดอลลาร์ กล่าวคือ ราคาน้ำมัน มักปรับตัวสูงขึ้น

เมื่อค่าเงินดอลลาร์มีการอ่อน

โดยปัจจัยที่ 1 คือ เงินสกุลดอลลาร์ เปรียบเสมือนสกุลหลัก

ในการแลกเปลี่ยนซื้อขายสินค้าที่มีอยู่ทั่วโลก โดยเฉพาะอย่างยิ่ง

บรรดาสินค้าโภคภัณฑ์ต่างๆ เช่น น้ำมัน ทองคำ เหล็ก ธัญพืช

ต่างใช้เงินสกุลดอลลาร์สหรัฐ ในการแลกเปลี่ยนซื้อขาย จึงทำให้

ประเทศคู่ค้าต่าง ๆ ต้องการที่จะขายสินค้าในมูลค่าทางการเงินเท่าเดิม

(คือยังได้เงินดอลลาร์มาซื้อสินค้าอย่างอื่นในปริมาณหรือขนาดเท่าเดิม)

แต่หาก ค่าเงินดอลลาร์อ่อน ก็หมายถึงอำนาจซื้อของเงินดอลลาร์

ลดน้อยลง จึงทำให้ผู้ขายสินค้าเหล่านี้ ปรับราคาให้สูงขึ้นเพื่ม

มาชดเชยมูลค่าดอลลาร์ที่ขาดหายไป

ปัจจัยที่ 2 อาจเกิดสภาวะการเก็งกำไร เข้าถือครองใน

สินทรัพย์ โภคภัณฑ์ (commodities) มากขึ้นเมื่อ

ค่าเงินดอลลาร์มีแนวโน้มที่จะอ่อนค่า เพราะผู้ลงทุนทุกคน

ต่างมุ่งหวัง ที่จะถือสินทรัพย์ ที่มีแนวโน้มแข็งค่ามากกว่าอ่อนค่า

เพื่อรักษามูลค่าสินทรัพย์รวมที่ได้ลงทุนไว้ ดังนั้น เมื่อแนวโน้ม

ค่าเงินดอลลาร์อ่อนก็จะส่งผลให้ราคา Commodities ปรับตัวสูงขึ้น

ขอขอบคุณ :

http://www.investorchart.com/index.php?lay=show&ac=article&Id=538772066&Ntype=2

Dollar Index ตอนที่ 1 / Dollar index คืออะไร

Dollar Index นับเป็นเครื่องมือสำคัญทางการเงินอันหนึ่ง

ที่มักจะ เป็นตัวบ่งบอก ถึงแนวโน้มการลงทุน หรือกระแส

เงินลงทุน ที่จะเคลื่อนที่ ไปมา ระหว่างสินทรัพย์ต่างๆ

ซึ่งจะเห็นได้ว่า ณ ปัจจุบันนักวิเคราะห์ทั่วโลก ต่างหยิบยก

ถึงแนวโน้มการอ่อนค่าของเงินสกุลดอลลาร์มาเป็นตัวกำหนด

กลยุทธ์ การลงทุนในสินทรัพย์ต่างๆ อย่างที่เราเห็นกันในวันนี้

อย่างมากมายแต่ทั้งนี้ ก่อนที่จะมาดูถึงความสำคัญของดัชนี

ค่าเงินดอลลาร์ คงต้องมาทำความเข้าใจกันก่อนว่า

การคำนวณดัชนีนี้ มีที่มาอย่างไร

Dollar Index คือ ดัชนีที่วัดมูลค่าของเงินดอลลาร์สหรัฐ

ในระบบตระกร้าเงินที่เป็นการเฉลี่ยน้ำหนักเงินสกุลต่างๆ

6สกุลหลัก ได้แก่

• Euro (EUR), 57.6% weight

• Japanese yen (JPY), 13.6% weight

• Pound sterling (GBP), 11.9% weight

• Canadian dollar (CAD), 9.1% weight

• Swedish krona (SEK), 4.2% weight and

• Swiss franc (CHF) 3.6% weight.

ซึ่งหมายความว่า เงินแต่ละสกุล จะมีน้ำหนักในตระกร้าเงิน

ไม่เท่ากันขึ้นอยู่กับสัดส่วนน้ำหนัก ที่แจ้งมาดังกล่าว

แต่อย่างไรก็ดี จะเห็นว่าเงิน ที่มีผลต่อค่าเงินดอลลาร์ มากที่สุด

คือ ยูโร เพราะมีสัดส่วนในตระกร้าเงิน 57.6% และรองลงมา

คือเยน ญี่ปุ่นและ ปอนด์ อังกฤษ ตามลำดับ

โดยทั้งนี้ จะเห็นว่าตระกร้าเงินดอลลาร์ มีความผูกผันกับค่าเงิน

ถึง 6 สกุลหลัก แต่มีความผูกผันถึง 20 เนื่องจากกลุ่มประเทศยุโรป

ที่ใช้เงินสกุลยูโรมีถึง 15ประเทศ

ดัชนีนี้ ได้มีการเริ่มต้นคำนวณมาตั้งแต่ปี ค.ศ. 1973

ที่ดัชนี 100 ซึ่งเคยปรับตัวขึ้นสูงสุดราว 160 และต่ำสุดที่ 70.698

ในวันที่ 16 มี.ค. 2008 ซึ่งทั้งนี้ดัชนีนี้ ได้มีการซื้อขาย

ในตลาด IntercontinentalExchange ที่นิวยอร์ค

โดยจะเริ่มทำการซื้อขายตั้งแต่ เย็นวันอาทิตย์ (16.00 น.เวลานิวยอร์ค)

ตลอด24ชั่วโมงถึงวันศุกร์เย็น (16.00 น. นิวยอร์ค)

โดยสูตรการคำนวนมีดังนี้

USDX = 50.14348112 × EURUSD^(-0.576) × USDJPY^(0.136)

× GBPUSD^(-0.119) × USDCAD^(0.091) × USDSEK^(0.042)

× USDCHF^(0.036)

ขอขอบคุณ :

http://www.investorchart.com/index.php?lay=show&ac=article&Id=538772063&Ntype=4

Thursday, November 5, 2009

นิทานของบริษัทหลักทรัพย์

กาลครั้งหนึ่งนานมาแล้ว มีกิจการซื้อขายหุ้นเกิดขึ้น

จำความได้ว่ามีการจัดเก็บค่านายหน้าซื้อขายหุ้น

(ค่าคอมมิชชัน) ที่ 0.50% ต่อหนึ่งรายการ

ในสมัยนั้นเหล่าบริษัทนายหน้าซื้อขายหลักทรัพย์ (โบรกเกอร์)

ต้องมีใบอนุญาต และซื้อที่นั่ง (Seat) จากตลาดหลักทรัพย์แห่งประเทศไทย(ตลท.)

...ว่ากันว่าความเป็นสมาชิกของ ตลท. ตอนหลังมีการประมูล

สูงถึง 300 ล้านบาทต่อใบ และมีจำนวนโบรกเกอร์สูงถึง 50ราย

ครั้งนั้นการซื้อขายหุ้นยังเป็นแบบมือ (Manual)

มีกระดานไว้ให้เคาะ ตกลงซื้อขาย ยังไม่มีระบบคอมพิวเตอร์

จำนวนหุ้นก็มีอยู่ราว 100 กว่าตัว และหมวดหมู่ก็มั่วๆ กันอยู่

ที่เห็นมีหมวดเด่นๆ คือ ธนาคารเงินทุนหลักทรัพย์ ส่วนก่อสร้าง

กลุ่มที่ดินยังไม่มี และการซื้อขายหุ้นแค่ภาคเช้า

หลังการลดค่าเงินบาท 14.8% ในปี 2527 เริ่มต้นเศรษฐกิจเติบโต

ของไทยแบบส่งออกนำ ส่งผลให้ผลดำเนินงานของบริษัทจดทะเบียน (บจ.)

เติบโตอย่างก้าวกระโดด ดัชนีตลาดหุ้น (Set) ขึ้นจุดสูงสุดในปี 2533

ที่ 1,143.78 จุด และก็เกิดวิกฤตตลาดหุ้นไทยครั้งที่ 1 เนื่องจากอิรักบุกคูเวต

ดัชนีตกต่ำสุดที่ 536.74 จุด ในปีเดียวกัน พื้นฐาน Set ยังคงแกร่ง

บจ.ยังคงมีการขยายงานมหาศาลลงทุนเกินขนาด ส่งผลอัตราดอกเบี้ย

เงินฝากสูงถึงระดับ 14-18% ต่อปี ในปลายปี 2536 เงินทุนต่างชาติไหลเข้า

ผลักดัชนี Set ขึ้นสูงสุดตลอดกาลที่ 1,789.16 จุดในวันทำการแรกของปี 2537

ในปี 2540 เกิดวิกฤตการเงิน ค่าเงินบาทลอยตัว

ในวันที่ 2 ก.ค. 2540 และในเดือนก.ย.ปี 2551

เกิดวิกฤตการเงินสหรัฐอเมริกา ส่งผลต่อตลาดหุ้นทั่วโลก

ถือเป็นวิกฤตตลาดหุ้นไทยครั้งที่ 3

การเปิดเสรีค่าคอมมิชชั่นครั้งแรกในปี 2544

จะเห็นได้ว่าในปี 2543 นั้นยังจัดเก็บค่าคอมมิชชันที่ 0.50%

ไม่ทราบว่าไปตกลงกันท่าไหน จึงเปิดเสรีในวันที่

1 ต.ค. 2544–13 ม.ค. 2545 โดยคิดค่าคอมมิชชันเฉลี่ยอยู่ที่ 0.14%

ปรากฏโบรกเกอร์ขาดทุนกันทั่วหน้า ในต้นปี 2545 จึงมาคุยกันใหม่

ตกลงใช้ค่าคอมมิชชันที่ 0.25% มาจนทุกวันนี้

การทำเน็ตเซตเทิลเมนต์ (Net Settlement) ก่อนหน้านั้น

การซื้อขายหุ้นต้องชำระเงินภายในวันที่ 3 คือ T+3

และต้องมีการชำระก่อนถึงจะรับเงินได้ ในช่วงก่อนเกิดวิกฤต

โบรกเกอร์มีการแข่งขันสูง มีบางรายอนุญาตให้ลูกค้า

ชำระส่วนต่างของมูลค่าซื้อขายแต่ละวัน (เน็ต)

ซึ่งขณะนั้นผิดกฎหมายอยู่ เพื่อความเป็นธรรม จึงมีการ

ตกลงให้ทำ Net Settlement ได้ จนถึงทุกวันนี้

Remisier (รีไมซิเออร์) หรือนายหน้าแบ่งรายได้

หลังวิกฤตการเงินปี 2540 เหล่าโบรกเกอร์ไทยต้องการลดต้นทุน

และผลักภาระความเสี่ยงออกจากตัว จึงยืมเอาหลักการ

ที่ใช้กันอยู่ในมาเลเซียและสิงคโปร์คือหลักการมาร์เก็ตติง (ตัวแทน)

แบบแบ่งกำไร เปลี่ยนสถานะมาร์เก็ตติงจากลูกจ้างเป็นผู้ประกอบกิจการร่วม

ซึ่งมีชื่อเรียกเพราะๆ ว่า รีไมซิเออร์

ณ 6 เดือนแรกของปี 2552 รวม 11 โบรกเกอร์มีส่วนแบ่งตลาดที่ 42.53%

มีค่าคอมมิชชันเฉลี่ยอยู่ที่ 0.20% โดย บล.ยูโอบี เคย์เฮียน (ประเทศไทย)

หรือ UOBKH มีค่าคอมมิชชันเฉลี่ยสูงสุดที่ 0.24% และ บล.บีฟิท (BSEC)

มีค่านายหน้าต่ำสุดที่ 0.12%

ขณะเดียวกัน รวม 11 โบรกเกอร์มีโครงสร้างรายได้ถึง 60.1%

มาจากค่านายหน้า และที่เหลืออีก 39.9% มาจากค่าธรรมเนียม

ซื้อขายหุ้น ดอกเบี้ย หรืออื่นๆ

ในปี 2553-2554 จะเปิดเสรีแบบขั้นบันได และในปี 2555

จะเปิดเสรีเต็มที่ มาร์เก็ตติงแบบแบ่งกำไร จะมีเวลาปรับตัว 2 ปี

ส่วนใบอนุญาตกิจการหลักทรัพย์ก็จะถูกลงด้วย จากเดิม

ที่ขายกัน 50-100 ล้านบาทต่อใบ จะเหลือเพียงใบละ 20 ล้านบาท

แต่ ยังมีอุปสรรคของการเข้าสู่กิจการ (Entry Barrier)

เพราะมีการกำหนดทุนขั้นต่ำไว้ที่ 500 ล้านบาท

เอาความเสี่ยงคืนไป เอาเงินเดือนของเราคืนมา ในปี 2555

เมื่อมีการเปิดเสรีค่าคอมมิชชันแล้ว จะเกิด

(1) เชื่อว่ารูปแบบมาร์เก็ตติงแบบแบ่งกำไรน่าจะยังมีอยู่

แต่จะเป็นระดับโบรกเกอร์ต่อลูกค้าโดยตรง ส่วนวิธีการนั้น

แล้วแต่พิจารณา

(2) มาร์เก็ตติง โดยทั่วไปจะเปลี่ยนสถานะไปเป็นลูกจ้างบริษัท

ทำให้ความเสี่ยงของต้นทุนกลับไปอยู่กับโบรกเกอร์

(3) อาจยังมีมาร์เก็ตติงแบบมีเงินเดือนตายตัว แบ่งกำไรแบบขั้นบันได

ไม่ว่าจะเกิดในรูปแบบใดสำหรับมาร์เก็ตติงในอนาคต

ความเสี่ยงด้านการแบกรับต้นทุนนั้น จะกลับคืนสู่โบรกเกอร์

รายได้จะลดลงในตอนต้น และจะดีดขึ้นในตอนหลัง

หลังลดค่าคอมมิชชันเหลือ 0.25% ในปี 2545

มูลค่าซื้อขายอยู่ที่ 8,390 ล้านบาท/วัน และเพิ่มเป็น

1.89 หมื่นล้านบาท ในปี 2546 เช่นนี้ เราอาจคาดหวังได้ว่า

ในปี 2556 หลังการเปิดเสรีเต็มที่แล้ว มูลค่าซื้อขายต่อวัน

จะเพิ่มขึ้นอย่างมหาศาลทีเดียว

คาดหวังแบบหัวแม่โป้ง (Rule of Thumb) ตอนค่าคอมมิชชัน

อยู่ที่ 0.50% เปิดเสรีเหลือ 0.14% หรือลดลงราว 70%

หากนำ 0.25% ลบออกสัก 70% จะเหลือค่าคอมมิชชันที่ 0.075%

เราเชื่อว่าหลังเปิดเสรีในปี 2555 ค่าคอมมิชชันจะลดลงสู่ 0.075%

แต่จะไม่เกินกว่า 0.14% เฉลี่ยค่าคอมมิชชันจะอยู่ที่ 0.10%

หากอิงตัวเลขนี้ อาจอนุมานได้ว่ามูลค่าซื้อขายในปี 2556 เป็นต้นไป

อาจเพิ่มกว่าตอนนี้ที่ 1.6 หมื่นล้านบาท/วันกว่าเท่าตัว หรืออาจเห็น

3.2 หมื่นล้านบาทนั้นเป็นเรื่องปกติได้ และหากเป็นช่วงเวลาดี

อาจจะสูงถึง 4-5 หมื่นล้านบาท

โครงสร้างรายได้ ค่านายหน้าของโบรกเกอร์ จะลดลง

ในปี 2555 เป็นต้นไป รายได้จะเพิ่มขึ้นใน 2 ส่วน คือ

จะเห็นโบรกเกอร์ซื้อขายหุ้นมากขึ้น (พอร์ตเทรด)

และจะเห็นโบรกเกอร์ปล่อยสินเชื่อเพื่อซื้อมากขึ้น (มาร์จินโลน)

ด้านบุคลากรจะเปลี่ยนแปลง ดังนี้

(1) มาร์เก็ตติงจะกลับมาเป็นลูกจ้างกินเงินเดือนมากขึ้น

แม้อาจยังมีแบบแบ่งกำไรหลงเหลือบ้าง

(2) มาร์เก็ตติงและฝ่ายวิเคราะห์จะรักกันมากขึ้น

เพราะทั้งคู่ต่างก็เป็นต้นทุนหมดแล้ว

(3) ฝ่ายควบคุมความเสี่ยงจะทำงานหนักขึ้น เพราะโบรกเกอร์

จะเสี่ยงมากขึ้นโดยเพราะปล่อยมาร์จินเพิ่ม

(4) อาจเกิดฝ่ายวิเคราะห์สินเชื่อเพื่อให้มาร์จิน

(5) ผู้บริหารเป็นมืออาชีพมากขึ้น

(6) บุคลากรที่ปรับตัวไม่ได้จะ ถูกตลาดขับออกไป

และจะเกิดเลือดใหม่ขึ้น

เมื่อเปิดเสรีแล้ว จะได้ยินคำว่า มาตรฐานของมืออาชีพ

และจรรยาบรรณมากขึ้น

หลังปี 2555 จะเห็นผลกำไรของโบรกเกอร์ กลับมาเติบโต

ได้อย่างก้าวกระโดด ส่วนความเสี่ยงในการทำกำไร

ของเหล่าโบรกเกอร์นั้น ไม่ได้อยู่ที่ว่าค่านายหน้าเปิดเสรี

แต่อยู่ว่าเมื่อมูลค่าซื้อขายมากกว่า 4 หมื่นล้านบาท/วัน

จะส่งผลให้มีผู้เล่นหน้าใหม่ (โบรกเกอร์ใหม่) เข้าสู่ตลาดมากมาย

นั่นแหละถือว่าเป็นความเสี่ยงในอุตสาหกรรมซื้อขายหุ้น

ว่าด้วยประสิทธิภาพการรักษาไว้ซื้อผลกำไร

เราขอจบนิทานเรื่องนี้ด้วยคำถามว่า “การทยอยเปิดเสรีในปี 2553-2554 นั้น

คนในวงการนี้ต้องการก่อให้เกิดต้นทุนในตัวเอง หรือจะสร้างมูลค่าให้ตัวเองหรือ

จะทำอย่างไร? อันนี้เป็นคำถามที่ต้องตอบตัวเอง และจะต้องได้คำตอบก่อนปี 2555 !!!!

ที่มา : โพสต์ ทูเดย์

วันจันทร์ที่ 12 ตุลาคม พ.ศ. 2552

Wednesday, November 4, 2009

Geoff Hutchison talks to PTTEP's Jose Martins about the plugging of the West Atlas oil rig.

about the plugging of the West Atlas oil rig.

http://www.abc.net.au/news/audio/2009/11/04/2732788.htm

ANALYSIS Fire blackens PTTEP

Fire blackens PTTEP

By Siriporn Chanjindamanee,

Thanong Khanthong

The Nation

Published on November 4, 2009

Analysts bearish on firm and parent; project may be written off

PTT Exploration and Production has managed

to squelch the main fire at its Montara offshore

well in the Timor Sea and plugged the oil and gas leak,

but it may end up having to write off the entire

Bt20-billion project.

Avin Sony, an analyst at Asia Plus Securities,

is particularly bearish on PTTEP.

He wrote in a report on Monday called "Platform

Fire Burns Growth" that insurance might not

compensate for all of the damage from the fire

at the oil rig's platform.

"PTTEP has insurance coverage that allows for

US$75 million [Bt2.51 billion] for damage and

clean-up per occurrence, $50 million third-party

casualty and up to $143 million well-head plat- form

insurance if the plat-form is totally destroyed," he said.

"We believe the total cost for the incident, which is yet to

be ascertained, may exceed the insurance cover.

"Nonetheless, in the worst-case scenario, if PTTEP

is unable to control the oil spill for the next two months,

we believe it may have to write off the whole project.

Total write-off cost could mount up to $600 million to

$700 million [amounting to B6 per share]. This, in our view,

will remain a key overhang on the stock."

PTTEP's shares fell 5.11 per cent yesterday to close

at Bt130 on investors' concern over the company's

misfortune with its Australian subsidiary. Last month,

PTTEP hit a high of Bt164 with market capitalisation

reaching more than Bt400 billion.

PTT, the parent of PTTEP, also took a beating

yesterday. Its stock price fell 2.15 per cent to

Bt228, against a high of Bt277 last month.

Both stocks account for signi-ficant weighting of

the Stock Exchange of Thailand Index.

Brokers said foreign investors have been rushing

for the exit, dumping PTTEP by more than Bt10

billion so far. Yesterday, foreign selling continued

at Bt2.88 billion, reflecting fears PTTEP might

bleed money badly or be hit with environmental

lawsuits in its exploration in the Timor Sea.

"The problem is that PTTEP might not lose just

$600 million from its investment in the Australian

unit from the fire, which has blackened its credibility,

but it could lose more money if it had to take on

environmental lawsuits. Chevron faced lawsuits from

its oil spill amounting to $20 billion," an observer said.

A Bualuang Securities analyst said in the worst case,

PTTEP would shed Bt23 from its stock price as a result

of the loss from its Australian drilling unit. That would

cut its crude-oil sales 10 per cent to 253,000 barrels

per day next year, from an initial projection of 282,

000bpd. Its profit will decline 29 per cent this year

and 23 per cent next year.

"But we don't think PTTEP will abandon the Australian

operation, since it has about 32 million barrels in oil

reserves," the analyst said.

In a research note, Ayudhya Securities said if oil

production were delayed by 18 months to the third

quarter of 2011, PTTEP's net profit would decline

Bt37.28 billion, or 14 per cent, next year.

The securities house suspects the fire will also pressure

the company's fourth-quarter net profit this year,

because the company must book the cost of battling

the blaze and massive oil spill.

The brokerage said it was highly possible production

could be delayed, because PTTEP had to consider

whether damage to the well-head was too great for

production to resume.

If so, PTTEP may have to build a new well-head

platform to replace the damaged one, which would

take at least 18 months.

Tuesday, November 3, 2009

PTTEP : สถานการณ์เพลิงไหม้และน้ำมันรั่วอยู่ภายใต้การควบคุมแล้ว

ที่ ปตท.สผ. 20.910/271/ 2552

3 พฤศจิกายน 2552

เรื่อง สถานการณ์เพลิงไหม้ และน้ำมันรั่วไหลจากหลุมพัฒนา

ในแหล่งมอนทารา โครงการ พีทีทีอีพี ออสตราเลเชีย

อยู่ภายใต้การควบคุมแล้ว

เรียน กรรมการและผู้จัดการ ตลาดหลักทรัพย์แห่งประเทศไทย

อ้างถึง หนังสือที่ ปตท.สผ. 20.910/ 268 /2552 ลงวันที่ 3 พฤศจิกายน 2552

ตามหนังสือที่อ้างถึง ซึ่งบริษัท ปตท.สำรวจและผลิตปิโตรเลียม จำกัด (มหาชน)

หรือปตท.สผ. ได้รายงานความคืบหน้าสถานการณ์เพลิงไหม้ในแหล่งมอนทารา

โครงการ พีทีทีอีพีออสตราเลเชีย ในทะเลติมอร์ เมื่อวันที่ 1 พฤศจิกายน 2552 นั้น

ปตท.สผ. ขอรายงานว่า ขณะนี้ บริษัทฯ สามารถควบคุมเพลิง และไฟได้สงบลงแล้ว

รวมทั้งสามารถยุติการรั่วไหลของน้ำมันและก๊าซธรรมชาติ โดยอยู่ภายใต้การสังเกตการณ์

อย่างใกล้ชิดทั้งนี้ ไม่มีผู้ได้รับบาดเจ็บหรือเสียชีวิตจากเหตุการณ์ที่เกิดขึ้น โดยบริษัทฯ

จะเข้าไปดำเนินการสำรวจ และประเมินความเสียหายต่อไป

จึงเรียนมาเพื่อโปรดทราบ

ขอแสดงความนับถือ

อนนต์ สิริแสงทักษิณ

(นายอนนต์ สิริแสงทักษิณ)

กรรมการผู้จัดการใหญ่ และประธานเจ้าหน้าที่บริหาร

ฝ่ายการเงิน โทร. 0-2537-4512, 0-2537-4611

ที่มา ตลาดหลักทรัพย์แห่งประเทศไทย

วันที่ 03/11/09 เวลา 17:35:58

PTT Exploration & Production Pcl is making a fourth attempt to plug a leaking oil well in the Timor Sea

Nov. 3 (Bloomberg) -- PTT Exploration & Production Pcl

is making a fourth attempt to plug a leaking oil well in the

Timor Sea and extinguish a blaze engulfing a drilling rig.

“The operation is still ongoing,” Roley Myers, a Perth- based

spokesman for PTTEP, said by phone. Myers said the

Bangkok-based company will likely give an update later today

on the operation to use specially prepared heavy mud to plug

the Montara well, which has been leaking oil for more than 10 weeks.

Thailand’s only publicly traded oil-explorer has estimated that

up to 400 barrels of oil a day has been seeping into waters off

the Australian coast. WWF-Australia has called the spill an

environmental disaster and has reported seeing dolphins, birds

and sea turtles swimming in the oil slick. PTTEP fell to the lowest

in three months in Bangkok trading.

The Thai company “is still using every effort to control and

minimize the impact of the fire incident,” Chief Executive

Officer Anon Sirisaengtaksin said in a statement to the

Thai stock exchange today. PTTEP has insurance cover

of about $270 million, he said.

PTTEP dropped as much as 4 percent to 131.5 baht, adding

to yesterday’s 5.5 percent slide. The stock traded at 133.5 baht

as of 12:30 p.m. lunch break.

Out of Control’

A fire erupted on Nov. 1 as the Bangkok-based company

pumped mud into the well to try to stem the flow. The blaze

at the West Atlas drilling rig was “out of control,” Jose Martins,

a director of the company’s Australian unit, said yesterday in

Perth. Losing the rig, which may collapse into the ocean, would

delay the start of extracting an estimated 35,600 barrels of oil

a day from the Montara field.

Australia’s Resources and Energy Minister Martin Ferguson told

reporters an investigation into the spill will take place after the

well is plugged and the fire is extinguished. PTTEP has engaged

“world-leading” companies to help in the effort, he said yesterday.

A daily flow of 300-400 barrels of oil since the leak started Aug. 21

would make the spill the third-biggest in the nation’s history, based

on figures from the Australian Maritime Safety Authority’s Web site.

The company has failed on prior three attempts to stem the flow.

Paying Costs

PTTEP has said it will pay the maritime safety authority’s costs

for cleaning up and controlling the spill. The company has set aside

A$177 million ($160 million) as provisions against costs for the leak.

The world’s largest population of humpback whales, about 22,000,

is found along the northwestern coast, according to a survey by whale

researchers Richard Costin and Annabelle Sandes.

Tourism Australia describes the region as “one of the world’s

last true wilderness areas.” Ashmore Reef, which supports sea

snakes, dugongs and marine turtle nesting sites, was feared in

reach of leaking oil in the spill’s early days.

Seadrill Ltd., the Norwegian oil-rig company that owns the

West Atlas, said yesterday that the drilling unit wouldn’t likely

be used again because it is severely damaged.

While the incident has created bad publicity for PTTEP,

the negative impact on the stock may be short-term because

the Montara field is relatively small compared with the

company’s overall production assets, Andrew Gillan, who helps

oversee about $41 billion in Asia for Aberdeen Asset Management Group

and holds the stock, said in Bangkok today.

Australia has rejected claims that oil from the spill has reached

Indonesia’s coastal waters, the Australian Associated Press said

in a story posted on the Sydney Morning Herald’s Web site today.

The Australian Embassy in Jakarta said only small patches of

non-hazardous “weathered oil” posing no significant threat to

the marine environment had been detected in Indonesia’s

exclusive economic zone, AAP said.

Indonesian conservationists say villagers and fishermen in the

country’s East Nusa Tengarra province have complained that

oil from the spill is affecting their health and killing fish, AAP reported.

ที่มา : www.bloomberg.com/

Friday, October 30, 2009

Thursday, October 29, 2009

ปัจจัยลบต่างๆ ที่เข้ามากระทบตลาด ในช่วงนี้

1. ตลาดต่างประเทศ

1.1 SET ยังคงเคลื่อนไหวภาตใต้เทรนด์ตลาดโลก

ซึ่งหลีกเลี่ยง ไม่ได้ ที่จะกลับ เป็นแนวโน้มลง

หากตลาดโลกเป็นเทรนด์ลง ภาพรวม ตลาดDJ

ยุโรป เอเซีย หลุดแนวรับ10/25วัน ลงมาเรียบร้อย

cfm สัญญานขาย และการเข้าสู่แนวโน้มลงในระยะสั้นๆ

1.2 ประเด็นความกังวลหลักๆ อยู่ที่กังวลการยกเลิก

มาตรการกระตุ้นศก. ซึ่งล่าสุดอินเดียได้ประกาศยกเลิกไปแล้ว

- ญี่ปุ่นหจะมีแถลงการณ์ความชัดเจนอีกครั้งในวันพรุ่งนี้

นอกจากนั้น ยังมีกระแสความกังวล เรื่องแนวโน้มดอกเบี้ย

อาจมีการปรับตัวขึ้น

1.3 ค่าเงินดอลล่าร์แข็งค่า ซึ่งส่งผลลบต่อบรรดาสินค้าโภคภัณฑ์

รวมถึง อาจเกิดการเคลื่อนย้าย เม็ดเงินออกจากตลาดทุน

1.4 ตลาดรับรู้ข่าวดี เรื่องจีดีพีของแต่ละประเทศ ที่ปรับขึ้นไปแล้ว

รวมถึงราคาหุ้น รับข่าวผลประกอบการ ที่ฟื้นตัวไปแล้ว จึงเกิด

อาการsell on fact

1.5 ประเด็น ยอดขายบ้านสหรัฐที่ร่วงเกินคาด และปัญหา

การติดจำนองบ้านเริ่มลุกลาม เริ่มเป็นปัจจัยลบใหม่ ที่เข้ามา

ในตลาดหุ้นสหรัฐ

2. ในประเทศ

2.1ประเด็นการเมือง หลังจากข่าวลือคลี่คลาย ความกังวล

ประเด็นการเมืองยังไม่หมดไป เริ่มมีกระแสการยุบสภา

เข้ามาบ้างประปราย จากการขัดแย้งในพรรคปชป.

และพรรคร่วมรัฐบาล

2.2ปัญหามาบตะพุด ยังเป็นแรงกดดัน ให้เกิดแรงขาย

ในหุ้นพลังงาน นอกเหนือจากราคาน้ำมัน ที่อ่อนตัวลง

ตามราคาสินค้าโภคภัณฑ์

2.3 ราคาหุ้นหลัก ได้ขึ้นมารับประมาณการกำไร ที่ฟื้นตัวแล้ว

สังเกตุหุ้น ที่ประกาศกำไรออกมาดี ไม่ว่าจะเป็นกลุ่มแบงค์

หรือปูนใหญ่ ราคาหุ้นไม่ได้ขึ้นต่อ หลังข่าวดีออก อาจมีบางตัว

ที่ไปได้ แต่ต้องเป็นลักษณะ เซอร์ไพร์สตลาดเช่น DCC

2.4 ฝร่งเล่นทางขาย ส่วนหนึ่งอาจมาจากประเด็นโดนDSI

สอบเรื่องข่าวลือ - กองทุน เริ่มกลับมาเล่นฝั่งขาย - รายใหญ่

คาดว่า จะเล่นฝั่งขาย เหมือนกัน หลังบางราย ก้อโดน

DSI สอบด้วย

BOT revised GDP up to a contraction of 2.5-3.5% in 2009, and an expansion of 3.3- 5.3% in 2010

on the back of improved global economy, and

big government spending.

GDP 2009 is revised up to a contraction of 2.5-3.5%

from a contraction of 3.0-4.5%

GDP 2010 is revised up to a growth of 3.3-5.3%

from a growth of 3.0-5.0%

Bank of Thailand also expects a 3Q09 GDP will

register a contraction of 3.0-3.5% year-year,

but will grow 2.1-2.6% quarter-quarter.

Strategy: Although our positive view on the

market over the next 3-6 months from now

is reiterated, risk of short-term correction

to 660-680 point is maintained. Our stock

weighting recommendation remains at 60%

of the portfolio.

As the market has already downed more than 2%

today, any short-term bounce is likely before

the market close or will continue tomorrow. However,

only trading is recommended at this juncture.

Best regards,

Adisak Phupiphathirungul, CFA

Equity Strategist, Research Department

Ayudhya Securities Plc.

Tel +66 2659 7000 Ext 5005

Monday, October 26, 2009

Thursday, October 22, 2009

วันที่จะประกาศ ผลประกอบการ 3Q09 ของบริษัทต่างๆ ที่น่าสนใจ

28-Oct SCC, DTAC

29-Oct SSI

6-Nov ADVANC

9-Nov QH

10-Nov TOP, PTTCH, PTTAR, EGCO, SIRI, SPALI, CPF

12-Nov PTT, AP, DELTA

Mr.Soros and his Reflexivity

จอร์จ โซรอส มีแนวคิดว่า ตลาดหุ้นทำงานอย่างไร

ที่ค่อนข้างแตกต่างจากคนอื่น เขาเรียกโมเดลของเขา

ว่า Reflexivity…

โซรอสมองว่า ในตลาดหุ้น จะมีความลำเอียงหลัก

ของตลาดอยู่เสมอ นักลงทุนแต่ละคน ต่างมีความลำเอียง

เป็นของตัวเอง ซึ่งแรงซื้อแรงขาย จะทำให้ความลำเอียง

เหล่านั้นหักล้างกันไปส่วนหนึ่ง แต่ไม่ว่าจะหักล้างกันยังไง

ก็จะยังเหลือความลำเอียงส่วนหนึ่ง ที่หักล้างไม่หมด

และกลายเป็นความลำเอียงหลัก ที่ครอบงำทั้งตลาด

ในขณะนั้นๆ อยู่ ความลำเอียงหลัก ทำให้ตลาด

ไม่เคยอยู่ที่จุดสมดุล มีแต่มากไปกับน้อยไป ราคาหุ้น

จะเคลื่อนตัว ไปตามแนวโน้มที่แท้จริง ของมัน

ซึ่งขึ้นอยู่กับปัจจัยพื้นฐาน บวกด้วยความลำเอียงหลัก

ที่ทำให้ราคาหุ้น ขึ้นหรือลง มาก หรือน้อยกว่า

ที่ควรจะเป็นตามปัจจัยพื้นฐาน

แต่แค่นั้นยังไม่พอ การเปลี่ยนแปลงของราคาหุ้น

ที่เกิดขึ้น จะย้อนกลับมา มีอิทธิพล กับแนวโน้ม

ที่แท้จริงและความลำเอียงหลักอีกที ทำให้ความสัมพันธ์

ระหว่างแนวโน้มที่แท้จริงกับ ความลำเอียงหลัก

ที่มีต่อราคาหุ้น ไม่ใช่ความสัมพันธ์แบบทางเดียว

แต่เป็นความสัมพันธ์แบบสองทิศทาง พูดง่ายๆ ก็คือ

ยิ่งราคาหุ้นขึ้น ความลำเอียงของตลาดว่าหุ้นขึ้น

จะยิ่งมากขึ้น และทำให้ราคาหุ้นยิ่งขึ้นต่อไปอีก

การที่มุมมองของนักลงทุน ส่งผลต่อราคาหุ้นแล้ว

ทำให้ราคาหุ้น กลับมาส่งผล ต่อมุมมองของนักลงทุนอีกที

นี้เองที่โซรอสเรียกว่า Reflexivity ในตลาดหุ้น

ปฏิสัมพันธ์แบบสองทางนี้ ทำให้การทำนายราคาหุ้น

เป็นเรื่องที่ทำได้ยากมาก

ถ้าเรามีสมมติฐาน เกี่ยวกับกลไกในตลาดหุ้นว่าเป็นแบบนี้

เมื่อใดที่มุมมองของนักลงทุน กับการเปลี่ยนแปลงของราคาหุ้น

มีลักษณะส่งเสริมกันเอง เมื่อนั้นราคาหุ้น จะวิ่งออก

จากปัจจัยพื้นฐานออกไปเรื่อยๆ ทำให้เกิดฟองสบู่

และจะเป็นเช่นนั้นอยู่ จนกว่าพวกมันจะขัดขากันเอง ซึ่งจะทำ

ให้เกิด market correction ขึ้น ตลาดหุ้นจึงมีแนวโน้มที่จะมี

boom และ burst อยู่ร่ำไป แทนที่จะพยายามวิ่งเข้าสู่

จุดสมดุลเองตลอดเวลา เหมือนอย่างที่ทฤษฏีทางการเงินบอกไว้

และกลยุทธ์ของโซรอส ก็คือการพยายามทำกำไรจาก

boom และ burst เหล่านี้

โซรอสบอกว่าพวก neoclassical คิดถูกที่เชื่อว่า

ตลาดเสรีดีที่สุด แต่ผิดตรงที่เชื่อว่า ตลาดเสรีมีเสถียรภาพ

ส่วนพวก keynesians นั้นผิดตรงที่เชื่อว่า การแทรกแซง

โดยรัฐฯ จะช่วยสร้างเสถียรภาพได้ โซรอสเชื่อว่า

นั่นจะยิ่งทำให้สถานการณ์เลวร้ายลง ตลาด unstable อยู่แล้ว

โดยธรรมชาติและไม่มีอะไรที่จะเปลี่ยนมันได้

แนวคิดที่สำคัญมากของ Reflexivity คือ ราคาหุ้น

ส่งอิทธิพลต่อปัจจัยพื้นฐานได้ด้วย ไม่ใช่ปัจจัยพื้นฐาน

ส่งผลต่อราคาหุ้นอย่างเดียว เช่น บริษัทที่ใช้ M&A

เป็นกลยุทธ์ในการเติบโต ถ้าราคาหุ้นของบริษัทสูงลิ่ว

บริษัทย่อมสามารถระดมทุนได้ในราคาต่ำ ทำให้มีเงินต้นทุนต่ำ

มาซื้อกิจการ ซึ่งจะยิ่งทำให้กำไรเติบโตได้ง่ายขึ้น

หรือในช่วงเวลาที่ตลาดอสังหาตกต่ำ ถ้าอยู่ดีๆ

ตลาดหุ้นขึ้นแรง เนื่องจากตลาดเก็งล่วงหน้าว่า

อสังหากำลังจะฟื้น ทั้งที่ยังไม่มีสัญญาณใดๆ เลย

ที่ทำให้เชื่อได้ว่าอสังหากำลังจะฟื้น แต่ถ้าตลาดหุ้นยังขึ้น

ต่อไปเรื่อยๆ ความมั่งคั่งของคนในตลาดย่อมเพิ่มขึ้น

ที่สุดแล้ว ก็จะทำให้มีคนมีสภาพคล่อง มาช้อนซื้ออสังหาราคาถูก

ทำให้ตลาดอสังหาฟื้นได้จริง เป็นต้น

โซรอสเป็นนักเก็งกำไร ประเภท Global Macro

เขาเชื่อว่า การเข้าใจปัจจัยพื้นฐานนั้น เป็นสิ่งที่ขาดไม่ได้

แต่ว่ายังไม่เพียงพอ การมองตลาดแบบ Reflexivity

คือสิ่งที่มาช่วยเติมเต็ม การวิเคราะห์ปัจจัยพื้นฐาน

ในส่วนที่ยังบกพร่องอยู่ เพราะนักลงทุนไม่มีวันเข้าใจ

ปัจจัยพื้นฐานได้ครบถ้วน จึงจำเป็นต้องอาศัยการสังเกต

จากตลาดในส่วนที่เรายังไม่รู้ด้วย แต่เดิมโซรอสอาศัย

ปัจจัยพื้นฐานและ Reflexivity ในการทำกำไรจากหุ้นเป็นรายตัว

แต่ต่อมาเขาก็เริ่มหันมาหากำไรจากการมองทั้งตลาดแทน

เพราะเขามองว่า ตัวเขาเอง มีความสามารถจำกัด

ในการทำความเข้าใจ อุตสาหกรรม หลายอุตสาหกรรมให้ได้

แบบลึกซึ้งอยู่ ในขณะที่เขา สามารถทำความเข้าใจ

กับระบบเศรษฐกิจและการเงินได้ดีมากกว่า และนั่นก็ได้ทำให้

เขาค้นพบแนวทางที่เขามีพรสวรรค์อย่างยิ่งในที่สุด

Mr.Soros and his Reflexivity

นรินทร์ โอฬารกิจอนันต์

ทำไมคนที่รวยจากตลาดหุ้นถึงได้มีจำนวนน้อย

ทำไมคนที่รวยจากตลาดหุ้นถึงได้มีจำนวนน้อย - นรินทร์ โอฬารกิจอนันต์

ด่านที่ 1 : เริ่มต้นลงทุนตอนหุ้นแพงคนส่วนใหญ่มักเริ่มต้นลงทุนในช่วงที่ตลาดหุ้นแพง

เพราะช่วงที่ตลาดหุ้นแพง บรรยากาศมักน่าลงทุน

โดนชวนก็มักสำเร็จ ถ้านับจำนวนคนคนที่เริ่มลงทุน

ในช่วงปี 2542-2545 เทียบกับคนที่เริ่มลงทุนในช่วง

ปี 2546-2550 คนกลุ่มแรกน่าจะมีอยู่น้อยกว่าเป็นอย่างมาก

แค่ด่านแรกนี้ก็ลดโอกาส ที่จะประสบความสำเร็จจากหุ้น

ได้เยอะแล้ว คนที่เริ่มลงทุนหลังปี 46 นั้นล้วนแต่มีตลาดหมี

รอพวกเขาอยู่ในอีกสี่ปีข้างหน้า

ด่านที่ 2 : หลอกให้เล่นเสียวบ่อยๆ จนติดใจ

ช่วงปี 2546-2550 เป็นช่วงที่ตลาดเคลื่อนไหว

ขึ้นๆ ลงๆ ระหว่าง 600-900 จุด นับสิบๆรอบ

พูดง่ายๆ ก็คือ เป็นยุคแห่งการเล่นรอบ ขึ้นขาย-ลงซื้อ

เอากำไรไปเรื่อยๆ แต่เชื่อไหมว่า แค่รอบธรรมดาแบบนี้

ก็มีนักลงทุนจำนวนมากที่หมดตัว ส่วนใหญ่แล้ว

มักจะได้แก่ คนที่ชอบเล่นเสี่ยงๆ เช่น ชอบเล่นตัวเดียวทั้งพอร์ต

ชอบหุ้นปั่น หรือเป็นพวกที่ชอบซื้อเฉลี่ยขาลงแบบไร้ลิมิต

วิธีการเหล่านี้มักให้ผลตอบแทนสูงแต่สุดท้ายแล้วจะเจ๊งในที่สุด

เพราะในสิบครั้งที่ทำจะต้อง “เจอดี” เข้าสักหนึ่งครั้ง

ถ้าดันไปเล่นตัวที่ลงแล้วไม่ฟื้นอีก ด่านนี้ก็ช่วยกำจัดนักลงทุน

ออกไปได้อีกจำนวนหนึ่งตลอดสี่ปีที่ผ่านมา

ด่านที่ 3 : เจอขาลงของจริง

ถ้าคุณรอดมาได้สองด่านแล้ว คุณก็จะมาเจอด่านสุดโหด

ด่านที่สามในปี 2551 เมื่อการเล่นรอบธรรมดากลายเป็นขาลง

ของแท้เฉยเลย ด่านนี้ก็ช่วยให้นักลงทุนที่แม้จะอนุรักษ์นิยม

ในช่วงสี่ปีที่ผ่านมา ก็หมดตัวไปอีกจำนวนหนึ่ง เพราะแม้จะ

กระจายความเสี่ยง แต่เวลาที่ตลาดเป็นขาลงแท้ หุ้นทุกตัว

จะลงหมด ดังนั้นแม้จะกระจายความเสี่ยง แต่ถ้าชอบถือหุ้น

เต็มพอร์ตตลอดเวลา ก็จะไม่รอดในด่านนี้

ด่านที่ 4 : แกล้งให้ทนกับความเบื่อ

ถ้าให้เดาต่อไป ผมคิดว่าด่านที่สี่น่าจะเป็นด่านแห่ง “ความเบื่อ”

กล่าวคือ เมื่อจบขาลงปี 2551 หุ้นจะตกเป็นตัว L ตลาดหุ้น

จะซึมยาวไปหลายปี คล้ายๆกับช่วงปี 2542-2545

ซึ่งนักลงทุน ที่ยังลงทุนอยู่ จะต้องทนกับความน่าเบื่อของราคาหุ้น

ที่ไม่ไปไหนเลย ปีแล้ว ปีเล่า จนนักลงทุนค่อยๆ ถอนใจ

ออกจากตลาดไปทีละคน ดังนั้นแม้จะรอดมาได้ถึงสามด่านแล้ว

แต่ก็มาเลิกเล่นหุ้นเอาด่านที่ 4 ในที่สุดเพราะทนเบื่อไม่ไหว

ทำให้พลาดตลาดกระทิงที่กำลังจะมาถึง

ด่านที่ 5 : แกล้งให้ขายเร็วเกินไป

ใครที่ยังทนเบื่อในด่านที่ 4 ไหวก็ยังต้องมาเจอ

บททดสอบที่ 5 อีกคือ เมื่อตลาดกระทิงมาถึงแล้ว

จะรีบขายเร็วเกินไปหรือไม่ คนที่อยู่ในตลาด

ที่ซึมมาหลายปี ถ้าอยู่ดีๆ หุ้นขึ้นแรง ย่อมต้อง

รีบขายทำกำไรเป็นธรรมดา เพราะหลายปีที่ผ่านมา

ถ้าไม่รีบขาย หุ้นมักจะตกกลับไปที่เดิม ทำให้พลาดกำไร

เลยทำให้ ติดเป็นนิสัย ว่าต้องรีบขายทิ้ง เมื่อกระทิง

ของแท้มา จึงรีบขาย และทำให้พลาดโอกาสเข้าวินไป

อย่างน่าเสียดาย ทั้งที่อุตส่าห์รอดมาได้ตั้งสี่ด่านแล้ว

มาตกม้าตายรอเก้อเอาในด่านที่ 5 นี่เอง

คนที่จะรวยเพราะหุ้นได้ จะต้องผ่านหลุมดักกินคนทั้งห้าหลุม

สุดโหดนี้ไปให้ได้ทั้งหมด นี่จึงเป็นเหตุผลว่า ทำไมคนที่รวย

เพราะตลาดหุ้นถึงได้มีจำนวนน้อยเหลือเกิน

Monday, October 19, 2009

Goldman Sachs ออกบทวิเคราะห์เกี่ยวกับสถานการณ์การเมืองไทยล่าสุด

but near-term political uncertainties deserve close watch

The 81-year-old Thai King, Bhumibol has been in hospital

since September 19. So far, the royal household stated

that the King’s “general condition is good.”1 Given

the general view of the King’s crucial role in

the stability of Thailand’s political environment,

any changes to the current status quo in

the political scene could have implications

on the implementation of government policies.

Therefore, we believe it is important for

investors to focus on the progress of the

economic policies as well.

What to watch:

1) The developments in the health of the King.

Note, however, that a clear succession plan

has been in place, as the government has

already stated that the next monarch will

be Crown Prince Vajiralongkorn.

2) The opposition is scheduled to hold street

protests this coming weekend. The last street

protest by the opposition on September 19

proceeded without any major violence or

disruption to social stability, given the heavy

presence of the police force.

3) The ASEAN and East Asian summit to be

held in Hua Hin next week. We believe

the government will be keen to avoid a repeat

of last April, when protests forced the

abandonment of the Asian summit in Pattaya.

4) The implementation of the fiscal stimulus measures.

5) Progress on the discussion of constitutional amendments.

Back to economic fundamentals. The current

government launched the first fiscal stimulus

program in early-2009, which amounted to 1.3%

of GDP, mainly consisting of near-term stimulus

targeting social welfare spending. A second fiscal

package amounted to around Bt1.4 trillion was

pass in August, which is to be implemented

throughout 2009 to 2012 (see Exhibit 1).

As we highlighted before, the second fiscal

package was more related to the long-term

strategic position of the Thai economy,

and developments in infrastructure, with majority

of the spending on transportation, energy and

tourism infrastructures. Our view has been that

the fragility of the current coalition government

has turned into a motivating factor for the

politicians to push for more fiscal spending

to garner popularity, especially given the

severity of the economic downturn this time

round. Therefore, it is important for investors

to focus on the implementations of these

economic policies, which would be key to support

Thailand’s growth recovery (see ASEAN-4

monetary policy outlook: Protecting the

“hard-won” policy credibility while tightening,

Asia Economics Analyst 09/17, October 5, 2009).

We believe the improvements in the global

industrial cycle should continue to help

support Asia’s exports, which Thailand

will also stand to benefit. We currently

forecast GDP growth to recover from -3.2%

in 2009 to 4.2% in 2010. While we believe

the fiscal stimulus and the external demand

recovery will likely mitigate the downside risks

to growth, we think the private sector

investment cycle will remain subdued,

until the growth recovery is on a firmer

footing in 2H2010.The capacity utilization rate

is currently at around the 57% level, although it

has recovered from around 50% during its trough

in 4Q2008, it is still substantially below the average rate

of 68% before heading into the global economic

downturn in mid-2008. The significant spare capacity

in the manufacturing sector again points to a weak capex

cycle ahead, especially as the recovery in exports remains

slow. Furthermore, Thailand is one of the most vulnerable

to higher oil prices in the region, and the expectation of

oil price increases in the near term is also likely to weigh

on the capex cycle. The Bank of Thailand (BOT) reduced

policy rates by 250 bp between December 2008 and

April 2009 in response to the economic downturn.

We currently expect the BOT to hike rates by 75 bp

starting in late 3Q2010, with the tightening cycle possibly

extending further into 2011. We believe this is to serve

as a pre-emptive signal of potential pipeline inflationary

pressure in 2011, feeding through from commodity price

inflation to core inflation. However, should the negative

political overhang continue to linger, this could weigh

on domestic demand further, and hence postpone

any monetary tightening by the central bank.

ขอขอบคุณ : Goldman Sachs

New high ! จริงหรือหลอกบอกกันอย่างไร ?

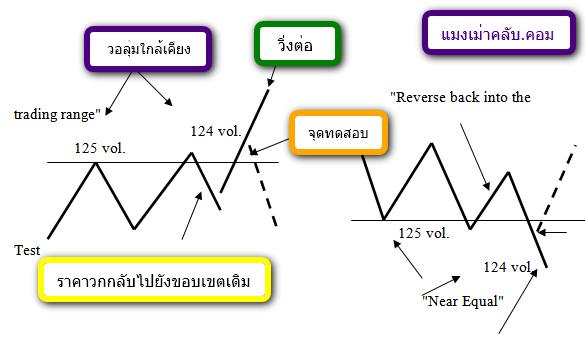

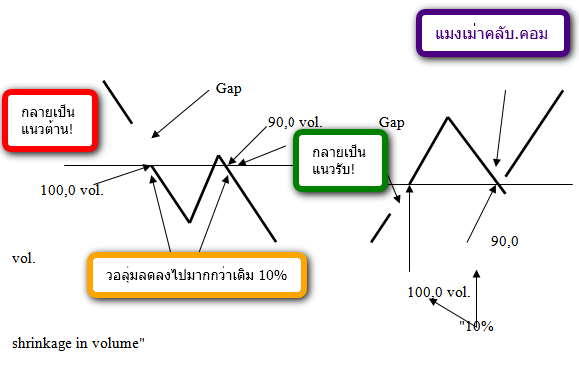

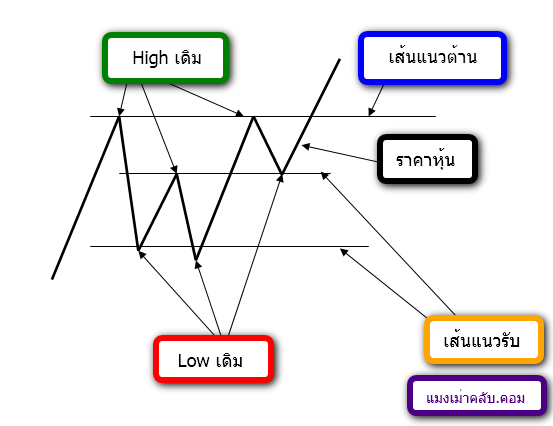

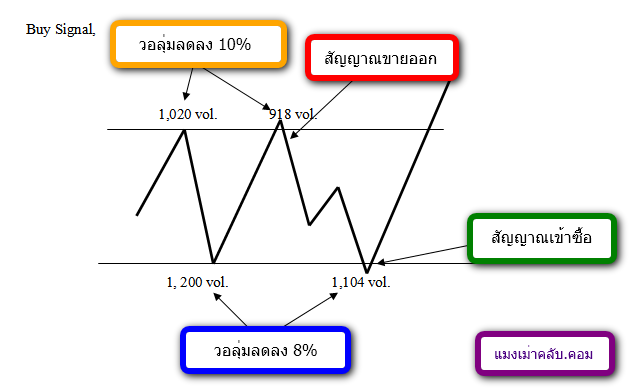

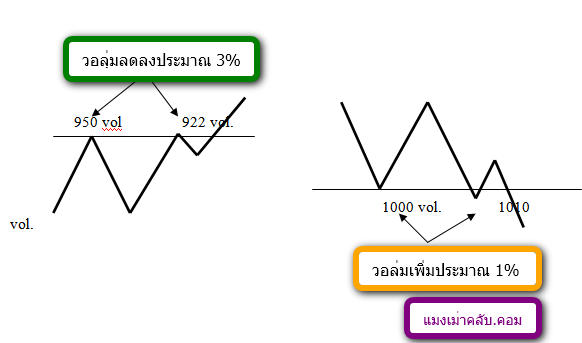

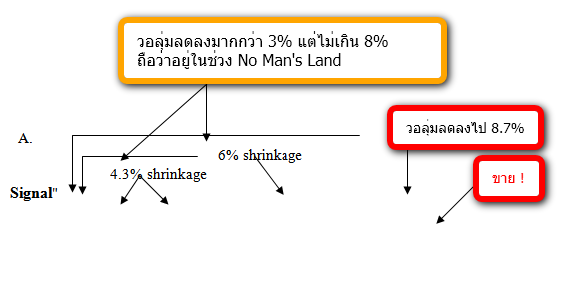

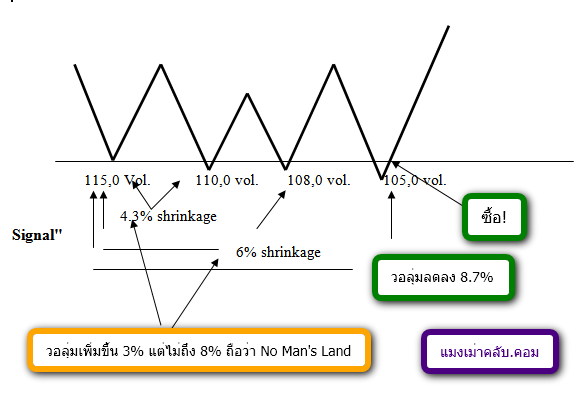

การวิเคราะห์หุ้น ด้วยวอลุ่มด้วยวิธีการแบบ Wyckoff นั้น

-ถ้าสัดส่วนของวอลุ่มเมื่อหุ้นได้ทดสอบแนวรับ-แนวต้านเดิมนั้น

-ถ้าสัดส่วนของวอลุ่มเมื่อหุ้นได้ทดสอบแนวรับ-แนวต้านเดิมนั้น

แนะนำหนังสือหุ้น : Trading in the zone สุดยอดหนังสือจิตวิทยาการเล่นหุ้น!

Trading in the zone ของ Mark Douglas

หนังสือหุ้นเล่มนี้นั้น ได้รับการวิจารณ์อย่างกว้างขวาง

ว่าเป็น 1 ใน 10 หนังสือหุ้น ที่นักเล่นหุ้นทุกคน ควรมี

ไว้บนหิ้ง (แต่มีแล้วต้องอ่านนะ ไม่ไช่เอาไปวางบนหิ้งเฉยๆ หุหุ)

ซึ่งโดยส่วนตัวแล้ว ก็เห็นควรเป็นอย่างยิ่ง ด้วยว่า

นี่แหละ คือสุดยอดหนังสือหุ้น ทางจิตวิทยา ที่หากใครไม่ได้อ่าน

อาจจะกำลังพลาดของดี ที่จะทำให้คุณจะต้องเสียใจภายหลัง

เมื่อคุณใด้ลองเปิดใจ อ่านหนังสือหุ้นเล่มนี้สักครั้ง

หนังสือหุ้นเล่มนี้ มีความโดดเด่นในแง่มุม

ทางจิตวิทยาของการเล่นหุ้น โดย Mark Douglas

ผู้เขียนพยายามจะบอกกับเราว่า “การเล่นหุ้น

ให้ได้กำไรนั้นง่ายมาก แต่จะให้มีความสม่ำเสมอนั้น

น้อยคนนักที่จะทำได้” และตัวแปรที่สำคัญที่สุด

ในการก้าวข้ามกำแพงกั้นระหว่าง แมงเม่ากับเซียนหุ้นนั้น

ไม่ได้อยู่กับการที่ว่าเรารู้จักตลาดดีแค่ใหน

แต่อยู่ที่การ ที่เรามีทัศคติ ในการเล่นหุ้นอย่างไร

เรามองตลาดอย่างไร และเราแปลผลจากข้อมูล

ที่ตลาดแสดงออกมาอย่างไร

Trading in the zone คำว่า Zone นั้น

อาจจะแปลความหมาย ตามสไตล์แบบไทยๆ ว่า

มันคือ “ช่วงเวลา ที่เราสามารถจะเล่นหุ้นได้

โดยไม่มีความวิตกกังวล สับสน หรือมีความขัดแย้ง

ใดๆภายในตัวเรา” นั่นคือช่วงเวลาที่เป็นสมาธิที่สุด

ถ้าพูดในเชิงปรัชญา ก็คือช่วงเวลาที่จิตเราว่าง

กระจ่างใสนั่นเอง ซึ่งสิ่งต่างๆเหล่านี้ ไม่สามารถ

ที่จะเกิดขึ้นได้ โดยความรู้ในการวิเคราะห์หุ้น

หรือการที่เรา มีวิธีการเล่นหุ้นที่ยอดเยี่ยมแต่อย่างไร

หากแต่ ช่วงเวลาหรือ “ Zone” จะสามารถเกิดขึ้นได้

เมื่อเรามี ทัศนคติ และมุมมองที่ถูกต้องในการเล่นหุ้นเท่านั้น

Mark Douglas กำลังจะบอกกับเราว่า

“ทัศนคติและมุมมอง” ต่างหาก ที่เป็นเส้นแบ่ง

ระหว่าง แมงเม่าและเซียนหุ้น ระหว่างความล่มจม

และความร่ำรวยในตลาดหุ้น ทัศนคติและมุมมอง

ที่ถูกต้อง จะนำพาเราไปสู่ความสำเร็จ ในการเล่นหุ้น

เมื่อเรามีความคิดที่ถูกต้องแล้ว เราจะสามารถ

มองตลาดด้วยความเป็นจริง โดยไม่มีการเจือปน

ด้วยอารมณ์ความโลภ และความกลัวของเรา

ซึ่งสิ่งเหล่านี้จะเป็นเหมือน Software Code

หรือกลไก ที่ทำให้เราเล่นหุ้นได้ดีอย่างสม่ำเสมอ

และทำกำไรได้ในระยะยาวซึ่งเป็นเรื่องที่สำคัญที่สุด

หลังจากที่ได้อ่านหนังสือหุ้นเล่มนี้จบ คุณจะยังมีคำถาม

ภายในใจของคุณขึ้นอีกมากมาย ซึ่งนั่นต้องอาศัย

เวลาในการปรับเปลี่ยนความคิด และมุมมองของเราใหม่

แต่เมื่อเวลาผ่านไป เชื่อว่าสิ่งดีๆในหนังสือหุ้น

Trading in the zone เล่มนี้ จะทำให้เราเล่นหุ้น

ได้อย่างมี “ปัญญา” และความสุขมากขึ้น

ขอขอบคุณ : http://www.mangmaoclub.com/